Tin tức sự kiện

- Tin bài về Thuế

- Tin kinh tế

- Tài chính - Ngân hàng

Nghị định số 94/2023/NĐ-CP ngày 28/12/2023 về việc giảm thuế giá trị gia tăng theo Nghị quyết 110/2023/QH15

Nghị định số 94/2023/NĐ-CP ngày 28/12/2023 về việc giảm thuế giá trị gia tăng theo Nghị quyết 110/2023/QH15 Cục Thuế Thành phố Hồ Chí Minh thông tin đến người nộp thuế trên địa bàn Thành phố Hồ Chí Minh về nội dung Nghị định số 94/2023/NĐ-CP ngày 28/12/2023 của Chính phủ quy định chính sách giảm thuế giá trị gia tăng theo Nghị quyết 110/2023/QH15 Theo đó, tiếp tục giảm thuế GTGT xuống 8% từ ngày 01/01/2024 đến hết ngày 30/6/2024 đối với các nhóm hàng hóa, dịch vụ đang áp dụng mức thuế suất 10%, trừ nhóm hàng hóa, dịch vụ sau: - Viễn thông, hoạt động tài chính, ngân hàng, chứng khoán, bảo hiểm, kinh doanh bất động sản, kim loại và sản phẩm từ kim loại đúc sẵn, sản phẩm khai khoáng (không kể khai thác than), than cốc, dầu mỏ tinh chế, sản phẩm hoá chất. Chi tiết tại Phụ lục I ban hành kèm theo Nghị định 94/2023/NĐ-CP . - Sản phẩm hàng hóa và dịch vụ chịu thuế tiêu thụ đặc biệt. Chi tiết tại Phụ lục II ban hành kèm theo Nghị định 94/2023/NĐ-CP . - Công nghệ thông tin theo pháp luật về công nghệ thông tin. Chi tiết tại Phụ lục III ban hành kèm theo Nghị định 94/2023/NĐ-CP . - Việc giảm thuế giá trị gia tăng cho từng loại hàng hóa, dịch vụ quy định tại khoản 1 Điều 1 Nghị định 94/2023/NĐ-CP được áp dụng thống nhất tại các khâu nhập khẩu, sản xuất, gia công, kinh doanh thương mại. Đối với mặt hàng than khai thác bán ra (bao gồm cả trường hợp than khai thác sau đó qua sàng tuyển, phân loại theo quy trình khép kín mới bản ra) thuộc đối tượng giảm thuế giá trị gia tăng. Mặt hàng than thuộc Phụ lục I ban hành kèm theo Nghị định 94/2023/NĐ-CP, tại các khẩu khác ngoài khâu khai thác bán ra không được giảm thuế giá trị gia tăng. Các tổng công ty, tập đoàn kinh tế thực hiện quy trình khép kín mới bán ra cũng thuộc đối tượng giảm thuế giá trị gia tăng đối với mặt hàng than khai thác bán ra. Trường hợp hàng hóa, dịch vụ nêu tại các Phụ lục I, II và III ban hành kèm theo Nghị định 94/2023/NĐ-CP thuộc đối tượng không chịu thuế giá trị gia tăng hoặc đối tượng chịu thuế giá trị gia tăng 5% theo quy định của Luật Thuế giá trị gia tăng thì thực hiện theo quy định của Luật Thuế giá trị gia tăng và không được giảm thuế giá trị gia tăng. Nghị định 94/2023/NĐ-CP có hiệu lực từ ngày 01/01/2024 đến hết ngày 30/6/2024. Để biết thêm chi tiết về nội dung của Nghị định 94/2023/NĐ-CP, vui lòng truy cập vào đường link sau để lấy tài liệu tham khảo: https://drive.google.com/file/d/1iCMstbx_vmTt1Z3pzxFK626ZR92nGgGb/view?usp=drivesdk

Nghị định số 94/2023/NĐ-CP ngày 28/12/2023 về việc giảm thuế giá trị gia tăng theo Nghị quyết 110/2023/QH15

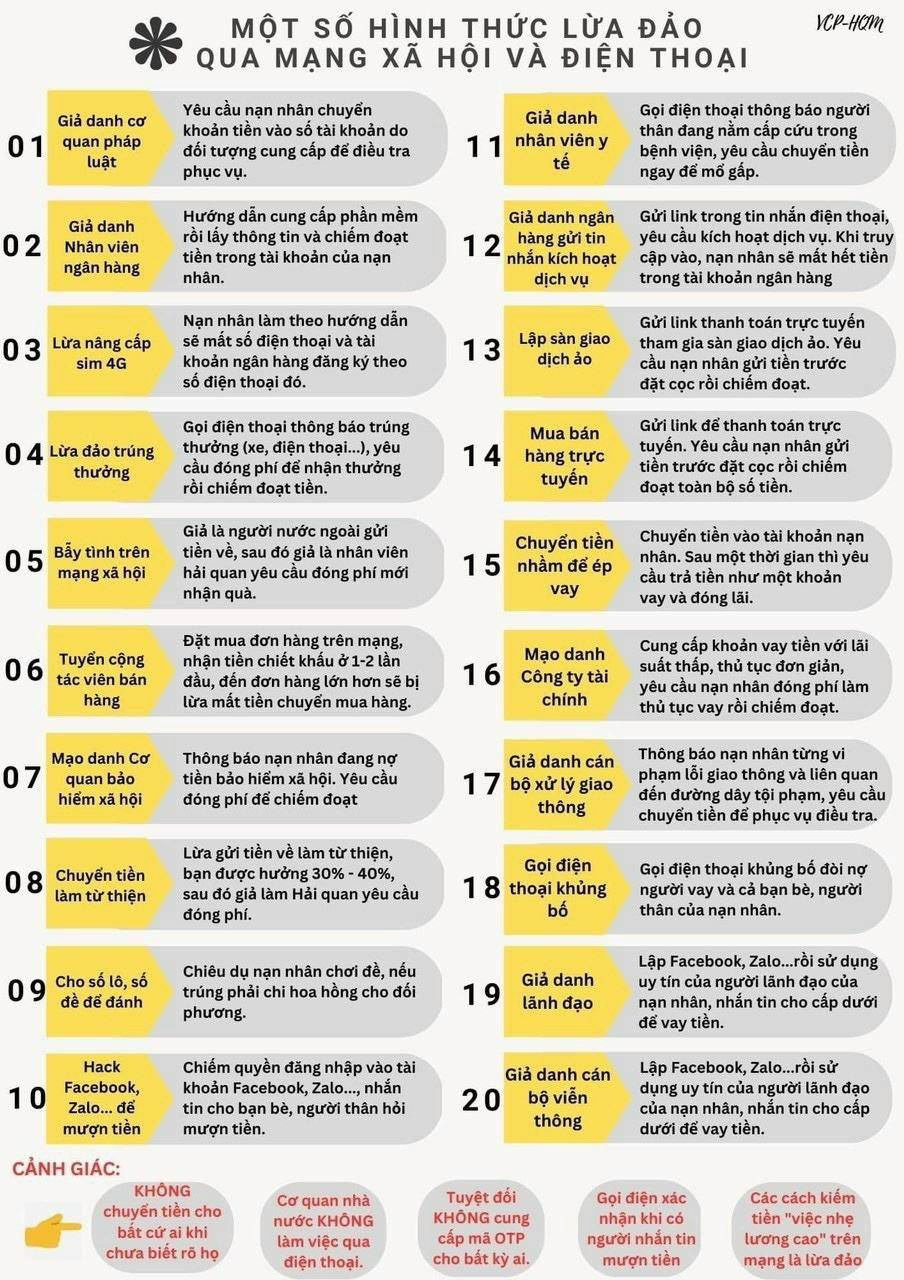

Cảnh báo về giả mạo công chức cơ quan thuế hướng dẫn và cung cấp đường dẫn cài đặt ứng dụng giả mạo nhằm mục đích lừa đảo

Bàn về thuế đối với hộ kinh doanh cá thể

Khái quát về hộ kinh doanh cá thể Hộ kinh doanh (HKD) cá thể là cá nhân hoặc hộ gia đình được cấp giấy chứng nhận đăng ký kinh doanh để tiến hành các hoạt động kinh doanh. HKD có địa điểm kinh doanh cố định, không thường xuyên thuê lao động, không có con dấu và chịu trách nhiệm bằng toàn bộ tài sản của mình với hoạt động kinh doanh. Tài sản chung của hộ gia đình là tài sản do các thành viên trong hộ cùng nhau tạo lập nên hoặc được cho chung vào các tài sản khác do các thành viên thỏa thuận là tài sản chung của hộ. Trong trường hợp tài sản chung của hộ không đủ để thực hiện nghĩa vụ chung thì các thành viên phải liên đới chịu trách nhiệm. Theo Luật Doanh nghiệp (DN) năm 2014 và Nghị định số 78/2015/NĐ-CP ngày 14/9/2015 về đăng ký DN: HKD do một cá nhân hoặc một nhóm người gồm các cá nhân là công dân Việt Nam đủ 18 tuổi, có năng lực hành vi dân sự đầy đủ, hoặc một hộ gia đình làm chủ, chỉ được đăng ký kinh doanh tại một địa điểm, sử dụng dưới 10 lao động và chịu trách nhiệm bằng toàn bộ tài sản của mình đối với hoạt động kinh doanh. Hộ gia đình sản xuất nông, lâm, ngư nghiệp, làm muối và những người bán hàng rong, quà vặt, buôn chuyến, kinh doanh lưu động, làm dịch vụ có thu nhập thấp không phải đăng ký kinh doanh, trừ trường hợp kinh doanh các ngành, nghề có điều kiện. UBND tỉnh, thành phố trực thuộc Trung ương quy định mức thu nhập thấp áp dụng trên phạm vi địa phương. HKD có sử dụng thường xuyên từ 10 lao động trở lên phải đăng ký thành lập DN theo quy định. Khi thành lập HKD thì cần lưu ý những nội dung sau: Đối tượng được quyền đăng ký HKD có thể là cá nhân hoặc hộ gia đình. Cụ thể, công dân Việt Nam đủ 18 tuổi, có năng lực pháp luật và năng lực hành vi dân sự thì có quyền được đứng tên trên giấy phép hộ kinh doanh của mình. Hoặc các thành viên trong 1 gia đình, nhóm bạn... muốn cùng nhau kinh doanh thì có thể đăng ký thành lập HKD và người đứng tên trên giấy chứng nhận đăng ký kinh doanh sẽ là người được thay mặt (đại diện) cho những người tham gia. Một người chỉ đứng tên duy nhất 1 HKD, xét trên phạm vi cả nước. Nếu người này đã có HKD, mặc dù không kinh doanh từ lâu nhưng HKD này vẫn chưa được tiến hành giải thể thì người này vẫn không thể đứng tên HKD mới này (muốn đăng ký HKD mới phải giải thể HKD cũ). Đối với cách đặt tên HKD, bắt buộc HKD phải có tên riêng – tên này phải đảm bảo 2 thành tố đó là: “HKD + Tên riêng của HKD”. Ngoài ra, cần lưu ý tên này không bao gồm những cụm từ gây nhầm lẫn với loại hình DN như không được thêm vào các thành tố “công ty”, “DN”; tên riêng của HKD không được trùng với tên riêng của những HKD khác trong phạm vi quận (huyện); không được sử dụng tên tiếng Anh để đặt tên cho HKD, nếu muốn sử dụng tên tiếng Anh phải đảm bảo giữa những ký tự phải có dấu chấm đi kèm. Ví dụ: HKD E.M.I.L.Y. Một HKD cá thể chỉ được đặt tại một địa điểm duy nhất trên phạm vi toàn quốc và không được thành lập chi nhánh, địa điểm kinh doanh hay văn phòng đại diện như công ty. Trường hợp địa chỉ này là nhà thuê hoặc mượn thì cần phải xác minh rõ tại địa chỉ này từ trước đến nay đã có ai thành lập HKD ở đây chưa? Nếu có thì họ đã giải thể HKD này chưa? Để xác minh được điều này thì cần yêu cầu chủ nhà lên UBND quận/huyện để hỏi rõ về vấn đề có tồn tại HKD này ở đây không? Trường hợp có HKD mà chưa giải thể thì chủ nhà có thể lên UBND quận yêu cầu giải thể hộ kinh doanh này với lý do chủ HKD đã bỏ đi và không còn hoạt động ở đây nữa. Địa chỉ đăng ký HKD tuyệt đối không được là chung cư. Địa chỉ đang nằm trong khu quy hoạch của nhà nước thì không được thành lập HKD... Về số lượng lao động tối đa mà HKD cá thể được phép sử dụng là từ 9 lao động. Nếu có từ 10 lao động thì HKD phải tiến hành thành lập DN để tránh bị cơ quan chức năng xử lý vi phạm. Đối với ngành nghề được đăng ký thì HKD muốn kinh doanh ngành nào thì thể hiện trên tờ khai đăng ký, cơ quan đăng ký sẽ hướng dẫn cách thể hiện sao cho hợp lý nhất có thể. HKD cần chuẩn bị đầy đủ giấy tờ cần có để đăng ký như: Hợp đồng thuê nhà hoặc mượn nhà giữa chủ nhà và chủ HKD phải được ký trực tiếp, không thông qua trung gian; Giấy chứng nhận quyền sử dụng đất (bản photo (nếu có)); 2 CMND sao y công chứng không quá 3 tháng của chủ hộ và các thành viên (nếu có); Các chứng chỉ bằng cấp đối với ngành nghề có điều kiện (sao y công chứng). Các loại thuế phải nộp đối với hộ kinh doanh cá thể HKD cá thể mà có doanh thu hàng năm từ 100 triệu đồng trở xuống sẽ được miễn thuế. Các loại thuế phải nộp đối với HKD cá thể như sau: Thuế môn bài, thuế giá trị gia tăng (GTGT), thuế thu nhập cá nhân (TNCN). Các loại thuế phí này nộp căn cứ vào doanh thu hàng năm của HKD. Về thuế môn bài Thuế môn bài đóng 1 lần 1 năm vào đầu năm hoặc vào thời điểm thành lập HKD đã đăng ký mã số thuế hộ kinh doanh. Căn cứ theo khoản 2, Điều 4, Nghị định số 139/2016/NĐ-CP ngày 04/10/2016 của Chính phủ quy định về lệ phí môn bài và Nghị định số 20/2020/NĐ-CP ngày 24/02/ 2020 sửa đổi, bổ sung một số điều của Nghị định số 139/2016/NĐ-CP ngày 04/10/2016 quy định về lệ phí môn bài. Theo đó, Nghị định này quy định về mức thu lệ phí môn bài như sau: Đối với tổ chức hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ: Tổ chức có vốn điều lệ hoặc vốn đầu tư trên 10 tỷ đồng, mức lệ phí môn bài phải nộp là 3.000.000 đồng/năm; Tổ chức có vốn điều lệ hoặc vốn đầu tư từ 10 tỷ đồng trở xuống, mức lệ phí môn bài phải nộp là 2.000.000 đồng/năm; Chi nhánh, văn phòng đại diện, địa điểm kinh doanh, đơn vị sự nghiệp, tổ chức kinh tế khác, mức lệ phí môn bài phải nộp là 1.000.000 đồng/năm; Doanh thu để làm căn cứ xác định mức thu lệ phí môn bài đối với cá nhân, nhóm cá nhân, hộ gia đình theo hướng dẫn của Bộ Tài chính. Mức thu lệ phí môn bài đối với cá nhân, hộ gia đình hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ như sau: Cá nhân, nhóm cá nhân, hộ gia đình có doanh thu trên 500 triệu đồng/năm, mức lệ phí môn bài phải nộp là 1.000.000 đồng/năm; Cá nhân, nhóm cá nhân, hộ gia đình có doanh thu trên 300 đến 500 triệu đồng/năm, mức lệ phí môn bài phải nộp là 500.000 đồng/năm; Cá nhân, nhóm cá nhân, hộ gia đình có doanh thu trên 100 - 300 triệu đồng/năm, mức lệ phí môn bài phải nộp là 300.000 đồng/năm. Nếu tổ chức, cá nhân, nhóm cá nhân, hộ gia đình sản xuất, kinh doanh hoặc mới thành lập, được cấp đăng ký thuế và mã số thuế, mã số DN trong thời gian của 6 tháng đầu năm thì nộp mức lệ phí môn bài cả năm; nếu thành lập, được cấp đăng ký thuế và mã số thuế, mã số doanh nghiệp trong thời gian 6 tháng cuối năm thì nộp 50% mức lệ phí môn bài cả năm. Tổ chức, cá nhân, nhóm cá nhân, hộ gia đình sản xuất, kinh doanh nhưng không kê khai lệ phí môn bài thì phải nộp mức lệ phí môn bài cả năm, không phân biệt thời điểm phát hiện là của 6 tháng đầu năm hay 6 tháng cuối năm. Đối với cá nhân, nhóm cá nhân, hộ gia đình, nếu có thay đổi doanh thu thì căn cứ để xác định mức thu lệ phí môn bài là doanh thu của năm trước liền kề năm tính lệ phí môn bài. Về thuế giá trị gia tăng và thuế thu nhập cá nhân Theo Điều 3 Thông tư số 92/2015/TT-BTC ngày 15/06/2015 của Bộ Tài chính hướng dẫn thực hiện thuế GTGT và thuế TNCN đối với cá nhân cư trú có hoạt động kinh doanh; hướng dẫn thực hiện một số nội dung sửa đổi, bổ sung về thuế TNCN quy định tại Luật sửa đổi, bổ sung một số điều của các Luật về thuế số 71/2014/QH13 và Nghị định số 12/2015/NĐ-CP ngày 12/02/2015 của Chính phủ quy định chi tiết thi hành Luật sửa đổi, bổ sung một số điều của các Luật về thuế và sửa đổi, bổ sung một số điều của các Nghị định về thuế quy định như sau: Trường hợp cá nhân kinh doanh có doanh thu dưới 100 triệu/năm thì sẽ được miễn nộp thuế GTGT và thuế TNCN. Trường hợp này nếu doanh thu phát sinh từ hoạt động cho thuê nhà, cho thuê cửa hàng hoặc doanh thu dựa trên cơ sở hợp đồng ký kết với tổ chức, công ty, cá nhân khác thì người kinh doanh rất dễ chứng minh cho cơ quan thuế. Đối với các trường hợp khác thì cá nhân kinh doanh được coi là trường hợp không xác định được doanh thu đầu ra nên việc ấn định doanh thu tính thuế khoán sẽ thuộc thuẩn quyền của cơ quan quản lý thuế. Doanh thu tính thuế GTGT và doanh thu tính thuế TNCN là doanh thu bao gồm thuế (trường hợp thuộc diện chịu thuế) của toàn bộ tiền bán hàng, tiền gia công, tiền hoa hồng, tiền cung ứng dịch vụ phát sinh trong kỳ tính thuế từ các hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ. Trường hợp cá nhân nộp thuế khoán có sử dụng hóa đơn của cơ quan thuế thì doanh thu tính thuế được căn cứ theo doanh thu khoán và doanh thu trên hóa đơn. Trường hợp cá nhân kinh doanh không xác định được doanh thu tính thuế khoán hoặc xác định không phù hợp thực tế thì cơ quan thuế có thẩm quyền ấn định doanh thu tính thuế khoán theo quy định của pháp luật về quản lý thuế. Đối với trường hợp cá nhân nộp thuế khoán, nhưng kinh doanh không trọn năm (không đủ 12 tháng trong năm dương lịch) bao gồm cá nhân mới ra kinh doanh, cá nhân kinh doanh thường xuyên theo mùa vụ, cá nhân ngừng/nghỉ kinh doanh thì không phải nộp thuế GTGT và thuế TNCN (áp dụng như mức doanh thu 100 triệu đồng/năm trở xuống). Kinh doanh thực tế bao nhiêu tháng/năm thì tính thuế chừng đấy tháng. Trường hợp cá nhân nộp thuế khoán và được cơ quan thuế thông báo số thuế khoán phải nộp, tuy nhiên kinh doanh không trọn năm, thì cá nhân được giảm số thuế tương ứng với số tháng ngừng/nghỉ kinh doanh trong năm. Trường hợp cá nhân kinh doanh theo hình thức nhóm cá nhân/hộ gia đình thì mức tính thuế GTGT và TNCN sẽ tính cho một người đại diện duy nhất. Nếu nhóm/hộ này có mức doanh thu 100 triệu đồng/năm trở xuống thì không phải nộp thuế GTGT và thuế TNCN. Tỷ lệ thuế tính trên doanh thu gồm tỷ lệ thuế GTGT và tỷ lệ thuế TNCN áp dụng đối với từng lĩnh vực ngành nghề như sau: Phân phối, cung cấp hàng hóa có tỷ lệ thuế GTGT là 1%; tỷ lệ thuế TNCN là 0,5%. Dịch vụ, xây dựng không bao thầu nguyên vật liệu có tỷ lệ thuế GTGT là 5%; tỷ lệ thuế TNCN là 2%. Sản xuất, vận tải, dịch vụ có gắn với hàng hóa, xây dựng có bao thầu nguyên vật liệu: tỷ lệ thuế GTGT là 3%; tỷ lệ thuế TNCN là 1,5%. Hoạt động kinh doanh khác có tỷ lệ thuế GTGT là 2%; tỷ lệ thuế TNCN là 1%. Số thuế GTGT và thuế TNCN phải nộp được tính như sau: Thời điểm xác định doanh thu tính thuế đối với doanh thu tính thuế khoán thì thời điểm cá nhân thực hiện việc xác định doanh thu là từ ngày 20/11 đến ngày 15/12 của năm trước năm tính thuế. Còn đối với cá nhân kinh doanh nộp thuế khoán mới ra kinh doanh (không hoạt động từ đầu năm) hoặc cá nhân thay đổi quy mô, ngành nghề kinh doanh trong năm thì thời điểm thực hiện việc xác định doanh thu tính thuế khoán của năm là trong vòng 10 ngày kể từ ngày bắt đầu kinh doanh hoặc ngày thay đổi quy mô, ngành nghề kinh doanh. Tóm lại, đăng ký HKD dễ thực hiện hơn so với thành lập DN, nhưng khi tiến hành thủ tục đăng ký HKD gặp một số vướng mắc, bởi việc có khuôn khổ sẽ dễ đi vào quy định hơn. Tuy nhiên, về mức thuế sẽ được hỗ trợ nhiều hơn ví dụ như hộ kinh doanh có doanh thu dưới 100 triệu đồng/năm được miễn lệ phí; chỉ nộp 300 nghìn - 1 triệu đồng tùy thuộc vào doanh thu, trong khi đó DN phải nộp 1 - 3 triệu đồng, tùy theo vốn điều lệ hoặc vốn đầu tư. Thuế GTGT của hộ kinh doanh chỉ từ 1 - 2 - 5% doanh thu, trong khi DN siêu nhỏ chịu thuế suất 0 - 5 - 10% (có được khấu trừ thuế). DN siêu nhỏ cũng phải chịu thuế thu nhập DN suất phổ thông 20% trong khi HKD chỉ chịu thuế TNCN từ 0,5 - 2 - 5% doanh thu. Tài liệu tham khảo: 1. Quốc hội (2014) Luật Doanh nghiệp năm 2014; 2. Chính phủ (2015), Nghị định số 78/2015/NĐ-CP về đăng ký doanh nghiệp; 3. Chính phủ (2016), Nghị định số 139/2016/NĐ-CP ngày 4/10/2016 quy định về lệ phí môn bài; 4. Chính phủ (2020), Nghị định số 20/2020/NĐ-CP ngày 17/02/2020 thực hiện thí điểm quản lý lao động, tiền lương, tiền thưởng đối với một số tập đoàn kinh tế, tổng công ty nhà nước; 5. Bộ Tài chính (2015), Thông tư số 92/2015/TT-BTC ngày 15/06/2015.

Chống thất thu thương mại điện tử: ngành thuế đã thực hiện đồng bộ nhiều giải pháp

Đó là khẳng định của Vụ trưởng Vụ Thanh tra, kiểm tra thuế (Tổng cục Thuế) Vũ Mạnh Cường tại cuộc họp báo thường kỳ quý III do Văn phòng thường trực Ban chỉ đạo 389 quốc gia tổ chức ngày 20/10. Theo ông Vũ Mạnh Cường, vài năm gần đây, khi hoạt động kinh doanh trên nền tảng số phổ biến tại các TP lớn ở Việt Nam, ngành thuế đã có nhiều giải pháp để chủ động quản lý. Cụ thể, Tổng cục Thuế đã tham mưu, trình các cấp có thẩm quyền, trình Quốc hội ban hành Luật Quản lý thuế số 38 có hiệu lực từ 1/7/2020. Theo đó, để đấu tranh phòng chống gian lận qua hoạt động thương mại điện tử, Luật đã quy định nhiệm vụ, chức năng, quy tắc phối hợp giữa các bộ, ban, ngành. Trong đó, Bộ Công thương, Bộ Thông tin và Truyền thông có nhiệm vụ cung cấp, phối hợp để chuyển dữ liệu thông tin và biện pháp quản lý đối với hoạt động kinh doanh qua mạng cho cơ quan thuế. Cùng với đó, ngân hàng thương mại có trách nhiệm cung cấp tất cả dữ liệu mua bán hàng hoá khi được cơ quan thuế đề nghị. Trên cơ sở này, ngành thuế đã hoàn thiện cơ chế quản lý thu thuế đối với hoạt động thương mại điện tử. Cụ thể, cơ quan thuế đã hỗ trợ người nộp thuế kê khai, nộp thuế điện tử, từng bước tiến tới thanh kiểm tra thuế điện tử. Khi đó, cán bộ thuế sẽ ở trụ sở, thông qua cổng thông tin điện tử để thực hiện công tác kiểm tra, giám sát, mà không cần phải xuất hiện tại trụ sở DN. Tuy nhiên, để thực hiện được điều này, rất cần sự hỗ trợ của các cơ quan chức năng, đặc biệt là sự phối hợp của các cơ quan truyền thông, nhằm hình thành thói quen về nghĩa vụ với NSNN của từng người dân. Ông Vũ Mạnh Cường cho biết thêm, thời gian qua, hoạt động kinh doanh qua thương mại điện tử chủ yếu xuất hiện ở Hà Nội và TP HCM là 2 địa bàn có nền tảng công nghệ thông tin phát triển. Do đó, ngành thuế đã chủ động tuyên truyền đến các cá nhân, tổ chức. Riêng tại TP Hà Nội, từ năm 2017 đến nay, cơ quan thuế đã rà soát và gửi tin nhắn SMS thông báo, hướng dẫn tới 13.422 chủ tài khoản Facebook có hoạt động kinh doanh bán hàng qua mạng. Đến thời điểm hiện tại, có trên 2.000 cá nhân đã đăng ký và được cấp mã số thuế để kê khai, nộp thuế. Cơ quan thuế cũng đã chủ động đề nghị 45 ngân hàng thương mại cung cấp thông tin để xây dựng cơ sở dữ liệu quản lý thuế. Theo dữ liệu do các ngân hàng cung cấp, số lượng tổ chức, cá nhân mở tài khoản tại các ngân hàng là 18.304 với tổng số thu nhập nhận được từ các trang mạng xã hội Google, Facebook, Youtube là hơn 1.462 tỷ đồng. Qua tuyên truyền, hướng dẫn kê khai, nộp thuế của cơ quan thuế, các tổ chức, cá nhân đã tự giác thực hiện nghĩa vụ với NSNN. Cùng với đó, qua thanh kiểm tra, cơ quan thuế đã thu nộp vào ngân sách gần 14 tỷ đồng tiền thuế, tiền phạt và tiền chậm nộp. Riêng đối với hoạt động cho thuê nhà thông qua các ứng dụng điện tử, cơ quan thuế đã xác định được doanh thu của hoạt động này trong 8 tháng năm 2020 là trên 5.000 tỷ đồng, từ đó khai thác tăng thu khoảng 93 tỷ đồng vào NSNN. Hiện các cục thuế đang tiếp tục có văn bản gửi các ngân hàng thương mại đề nghị cung cấp thông tin của tổ chức, cá nhân có thu nhập từ dịch vụ trên các trang mạng xã hội nước ngoài để thực hiện quản lý thuế. Đồng thời, sẽ đẩy mạnh thanh kiểm tra đối với người nộp thuế không tự giác kê khai thuế sau khi đã được tuyên truyền, hướng dẫn. Đối với trường hợp chây ỳ, sẽ phối hợp với cơ quan công an xác minh thông tin để có biện pháp quản lý kịp thời. Đối với hoạt động có quy mô lớn, đặc thù, cơ quan thuế sẽ phối hợp với Cục An ninh phòng chống tội phạm công nghệ cao (Bộ Công an) để xử lý theo quy định pháp luật. Ông Đàm Thanh Thế, Chánh Văn phòng thường trực Ban chỉ đạo 389 quốc gia cho biết, để tăng cường chống buôn lậu, gian lận thương mại và hàng giả trong hoạt động thương mại điện tử, Ban chỉ đạo vừa ban hành Kế hoạch 399/KH-BCĐ389 được triển khai trong 3 năm, từ ngày 1/11/2020 đến ngày 31/10/2023. Theo đó, Tổng cục Thuế sẽ phối hợp với các lực lượng chức năng, các công ty viễn thông, công ty cung cấp hạ tầng mạng cập nhật đầy đủ các thông tin của tổ chức, cá nhân hoạt động thương mại điện tử. Trên cơ sở đó, tăng cường công tác quản lý thuế, có biện pháp truy thu đối với các tổ chức, cá nhân không khai báo. Đồng thời, phối hợp với các cơ quan chức năng xử lý kịp thời những tổ chức, cá nhân có dấu hiệu vi phạm pháp luật. Theo Ban chỉ đạo 389 quốc gia, 9 tháng năm 2020, các lực lượng chức năng đã phát hiện, xử lý gần 138.400 vụ việc vi phạm, thu nộp NSNN gần 15.679 tỷ đồng (tăng 26,5% so với cùng kỳ năm 2019), khởi tố 1.497 vụ với 1.800 đối tượng. Riêng cơ quan thuế đã phát hiện, xử lý gần 49.000 vụ vi phạm, nộp NSNN hơn 13.267 tỷ đồng. Minh Huệ

dịch vụ công

VĂN BẢN

- Luật

- Nghị định

- Thông tư

- Hướng dẫn của Bộ Tài chính

- Thuế giá trị gia tăng (GTGT)

- Hướng dẫn của Tổng cục Thuế

- Luật thuế thu nhập cá nhân số 04/2007/QH12 của Quốc hội

- Luật số 26/2012/QH13 sửa đổi, bổ sung một số điều của Luật Thuế thu nhập cá nhân của Quốc hội

- Luật số 71/2014/QH13 ngày 26/11/2014 dp Quốc hội khóa XIII ban hành về việc sửa đổi, bổ sung một số điều của các luật về thuế

- Văn bản hợp nhất 15/VBHN-VPQH ngày 11/12/2014 do Văn phòng Quốc hội ban hành hợp nhất Luật thuế thu nhập cá nhân

- Văn bản hợp nhất 14/VBHN-BTC do Bộ Tài chính ban hành ngày 26/05/2015 hợp nhất Nghị định hướng dẫn Luật Thuế thu nhập cá nhân và Luật Thuế thu nhập cá nhân sửa đổi

- Thư viện Video

- Hình ảnh hoạt động